Se volete capire cos’è il codice tributo 3813 e a cosa si riferisce vi basterà seguire questa semplice guida che proverà ad illustrarvi passo passo tutto il necessario per la compilazione del vostro modello F24.

Il codice tributo 3813 è utilizzato per il versamento della seconda rata di acconto dell’irap. Per chi non sapesse cos’è l’irap, si tratta dell’imposta regionale che le attività produttive devono di volta in volta pagare, ogni anno, e subisce delle modifiche in base al fatturato prodotto e non a seconda degli utili. L’aliquota è relativamente esigua, ma la base imponibile è certamente molto ampia: in media, l’imposta è del 3,75% del fatturato, a seconda delle attività prese in considerazione, ma può anche spingersi oltre il 4,5% per società bancarie e assicurative.

Il vero problema di questa tassa è che l’irap non permette la detrazione dei costi e, in ogni caso, l’imprenditore è obbligato a pagarla, anche quando si trova in completa perdita. Proprio per questo ci si ritrova con un aspro dibattito politico che, da qualche tempo, cerca di riformare il sistema percepito come penalizzante.

Come si fa il versamento del codice tributo 3813

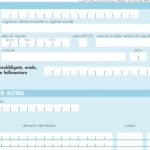

L’imposta del versamento del codice tributo 3813, e del suo “compagno” 3812, va fatta attraverso due moduli F24. La prima rata corrisponde al codice tributo 3812, prevede il pagamento del 40% del totale dell’imposta e deve essere assolta entro il 16 giugno di ogni anno. Il codice tributo 3813 si riferisce invece alla seconda rata, che comprende il 60% dell’importo totale dovuto, e va versata entro il 30 novembre per non subire ulteriori sanzioni, o il giorno lavorativo successivo nel caso la scadenza cada di domenica.

Come determinare l’Irap per il codice tributo 3813

L’imposta dell’irap si determina facendo la differenza tra le macroclassi A del proprio conto e la macroclasse B. Bisogna comunque escludere alcuni elementi da questo calcolo, come ad esempio il codice B9 per i costi del personale, i codici B10c e B10d che riguardano rispettivamente le svalutazioni delle immobilizzazioni e quelle dei crediti, il codice B12 per gli accantonamenti per i rischi ed il codice B13 per altri tipi di accantonamenti. I costi del personale dipendente o assimilato, anche qualora diversi dal codice B9, non possono comunque essere dedotti ai fini dell’irap.

L’acconto irap corrisponde, per le persone fisiche, le società e le associazioni, al 100% dell’importo indicato dal codice ir21. Per altri soggetti è invece previsto un versamento del 101,50%. L’ammontare dell’Irap si calcola anche in modo da poter coprire il 40% delle spese sanitarie di ogni regione, quindi il suo costo può variare da regione a regione, soprattutto in quelle che hanno registrato un deficit sanitario.

In ultimo, vi consigliamo di pagare le imposte entro le date prestabilite, anche se in caso di ritardi vi potrete sempre servire del ravvedimento operoso. Per pagamenti in ritardo sarà possibile usare anche il codice tributario 1992 per il versamento degli interessi e il codice 8907 che riguarda le sanzioni amministrative