Da un facile accesso mediante il canale del web di un investimento online sulle più importanti attività di trading come forex, CFD e opzioni binarie all’interno di siti autorevoli e sicuri autorizzati dai principali organi europei, è da considerare che tutti i proventi realizzati in merito sono soggetti ad una specifica tassazione. Per l’Italia, in particolare, è da eseguire una dichiarazione dei redditi indicando tutti i proventi ottenuti da operazioni di trading online, con l’elaborazione del Modello Unico.

Perché è utile una guida sulle tasse nel trading online?

Per eseguire delle operazioni di trading online, occorre essere iscritti presso un broker autorizzato e selezionare degli investimenti su forex, opzioni binarie o cfd da una piattaforma di trading. Il trader in questione, con l’apertura di un nuovo conto, sarà tenuto anche ad un primo versamento obbligatorio noto come deposito minimo e ad alimentare in seguito il conto con versamenti eseguiti con specifiche modalità di pagamento intestate al trader e accettate dal broker. Dal suddetto conto, inoltre, potranno anche essere prelevati i proventi ottenuti dalle operazioni di trading online salvo dichiarazione a fine anno nel modello fiscale vigente del paese delle tasse dovute.

Tale processo, tuttavia, non è sempre facile, poiché i broker operano a livello internazionale, così come ogni paese può adottare delle diverse regole in merito. Una guida sulle tasse nel trading online, può essere in tal caso molto utile per comprendere come muoversi in questa delicata materia e procedere alla corretta compilazione del modello italiano per la dichiarazione dei redditi e per il pagamento dei proventi realizzati con attività di trading online.

Come procedere al calcolo dei proventi del trading online in Italia

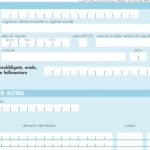

In Italia, la tassazione sui proventi del trading online, viene realizzata con la compilazione del modello Unico e indicando nella sezione dedicata ai redditi di natura diversa finanziaria (sezione II B) il totale dei corrispettivi realizzati nel precedente anno fiscale. I suddetti corrispettivi, devono considerare non solo le plusvalenze realizzate durante l’anno con le operazioni di trading, ma anche eventuali perdite e determinare la cifra finale da pagare mediante l’utilizzo di un secondo modello noto come F24. Sul totale dei proventi, infatti, sarà calcolata una aliquota del 26% da pagare mediante il codice tributo 1100 (imposta sostitutiva sulle plusvalenze) oltre che con la compilazione sempre all’interno del suddetto modello, dei dati personali come codice fiscale e anagrafica del trader. E’ prevista, anche una scadenza fissa nel corso dell’anno, in cui i trader sono tenuti ad eseguire la suddetta operazione, ossia al 16 giugno di ogni anno fiscale (o al 16 luglio di ogni anno fiscale, pagando una maggiorazione dello 0,40%).

Vantaggi ed esempio pratico sulla tassazione dei proventi nel trading online

La procedura appena elencata, deve essere applicata soltanto nel caso in cui si realizzino dei proventi, vale a dire che non saranno dovute delle tassazioni nel caso in cui l’attività chiuda in perdita. Ciò, garantisce una maggiore libertà per il trader di poter investire online e puntare a realizzare i massimi proventi possibili, occupandosi del pagamento delle tasse dovute e dichiarate nel modello unico dell’anno fiscale in corso solo nel caso in cui l’attività in questione abbia generato una plusvalenza. Inoltre, il trader non è obbligato all’apertura della partita Iva o al versamento di contributi previdenziali, poiché si tratta di una attività inquadrata come natura diversa finanziaria e inserita come accennato in precedenza nella sezione IIB del modello Unico riservata proprio ai redditi di natura diversa finanziaria.

Un esempio di come si calcolano le imposte, può essere in questa fase utile per capire la delicata procedura alla tassazione sui proventi del trading online. Consideriamo che il trader apra un nuovo conto con il versamento di una cifra base di 100 euro (in genere è la cifra in media richiesta dai principali broker come deposito minimo) e che realizzi nel corso dell’anno guadagni pari a 1000 euro. Ebbene in tal caso, si dovrà considerare una plusvalenza di 900 euro. Se nel corso dell’anno si realizzano delle ulteriori perdite, queste dovranno essere sempre conteggiate sulla base appena enunciata, sempre se le stesse operazioni, sono concluse nell’anno fiscale oggetto della dichiarazione dei redditi in corso (altrimenti dovranno essere considerate per il successivo anno fiscale). I proventi dell’anno in corso, dovranno poi essere dichiarati sul modello Unico e soggetti ad una tassazione unica del 26% da completare con il pagamento dell’F24.

I regimi fiscali presenti nel settore del trading online

I proventi delle tassazioni sul trading online, sono regolati nel nostro paese con un regime di tipo dichiarativo, che prevede la responsabilità diretta da parte del trader nel dichiarare i compensi ottenuti tramite il modello Unico e di calcolare una aliquota del 26% solo sui profitti realizzati. Tuttavia, è anche possibile rivolgersi direttamente ad un commercialista e affidare allo stesso la modulistica di legge prevista per procedere ai pagamenti dovuti. Esiste, anche una seconda modalità per il pagamento delle tasse, che prevede la figura del broker come sostituto d’imposta e come ente che si occupa direttamente in sostituzione del trader al pagamento diretto delle tasse. Tuttavia, i principali broker in Italia non applicano il suddetto sistema, lasciando al trader la responsabilità diretta di occuparsi di tutto l’iter fiscale per il pagamento dei proventi o eventualmente con l’assistenza di un commercialista.